Dạo gần đây trên internet mình thấy khá nhiều người nói về các thuật ngữ như KYC và eKYC. Vậy KYC là gì, eKYC là gì, chúng có thật sự cần thiết trong thời đại công nghệ số hay không? Ngày hôm nay mình sẽ định nghĩa chúng một cách đơn giản và dễ hiểu nhất.

Nội dung bài viết

KYC là gì?

KYC là viết tắt của Know Your Customer, dịch sát nghĩa theo câu chữ là Biết khách hàng của bạn. Còn nếu dùng từ đúng chuyên ngành như giới chuyên gia hay dùng là Định danh khách hàng.

KYC là một quá trình định danh khách hàng, đây là giai đoạn đầu khi bắt đầu một mối quan hệ làm ăn hoặc hợp tác với đối phương. Bạn cần phải biết họ là ai, bao nhiêu tuổi, đang làm gì, sinh sống ở đâu trước khi giao kết, giao dịch gì đó với họ.

Trong ngân hàng, KYC là quá trình bạn cung cấp thông tin định danh, thông tin cá nhân của mình cho ngân hàng trước khi bạn thực hiện các giao dịch như mở thẻ ATM, mở tài khoản, chuyển tiền, nhận tiền, vay vốn hoặc mở thẻ tín dụng, bảo lãnh…

eKYC là gì?

eKYC là viết tắt của electronic Know Your Customer, tức là định danh khách hàng trên môi trường số. eKYC là một phiên bản nâng cấp của KYC.

Nếu như KYC đòi hỏi bạn phải gặp mặt trực tiếp, nhân viên gặp bạn, đối chiếu, ký tá giấy tờ thì bạn mới định danh xong. Còn đối với eKYC, bạn có thể định danh thông tin mà không cần phải gặp mặt trực tiếp. Điều này được thực hiện ngay trên thiết bị có kết nối internet thông qua ứng dụng mà bên bán dịch vụ cung cấp (ở đây là ngân hàng).

Tại sao eKYC lại quan trọng đối với ngân hàng?

Thói quen người tiêu dùng bị thay đổi, dần dần người tiêu dùng không còn muốn di chuyển quá nhiều, chỉ muốn ngồi nhà và làm mọi thứ, mua sắm mọi thứ. Trong đó, các giao dịch tài chính cũng được khách hàng thực hiện thông qua điện thoại thông minh.

Do đó, nếu ngân hàng vẫn cứ áp dụng kiểu định danh cũ là KYC sẽ mất đi lượng khách hàng tiềm năng, đặt biệt là giới trẻ hiện đại. Khi đó, eKYC giải quyết được vấn đề trên, giúp khách hàng định danh thông tin một cách dễ dàng, thực hiện giao dịch nhanh chóng.

Kể từ sau đại dịch Covid 19, mô hình One Stop Shopping lại đúng hơn bao giờ. Khi mà khách hàng chỉ muốn đến một nơi và mua mọi thứ, bao gồm cả tài chính. Điển hình là cài một app MoMo và thanh toán tại bất kỳ cửa hàng nào.

Ngân hàng nào chậm chân trong eKYC sẽ phải trả giá rất đắt trong bối cảnh cuộc đua chuyển đổi số diễn ra nhanh chóng hơn bao giờ hết. Nhất là sau Thông tư số 16/2020/TT-NHNN của Ngân hàng nhà nước cho phép các ngân hàng, tổ chức tài chính áp dụng eKYC, công văn này có hiệu lực từ ngày 05/03/2021.

Ai cần phải tuân thủ nguyên tắc của KYC và eKYC?

Thứ nhất, doanh nghiệp nắm trong tay dữ liệu khách hàng. Các doanh nghiệp mặc dù không hoạt động trong lĩnh vực tài chính nhưng vẫn cần định danh khách hàng để dễ dàng quản lý, phục vụ khách hàng.

Chẳng hạn như các ứng dụng Grab, Gojek… để sử dụng được các dịch vụ này, bạn cần phải xác thực thông tin cá nhân bằng cách chụp hình gửi CMND lên.

Thứ hai, ngân hàng, các tổ chức tài chính và các ví điện tử. Đây là những đơn vị cần phải áp dụng KYC và eKYC nhất vì nó liên quan nhiều đến tiền bạc, các hoạt động chiếm đoạt tài sản, gian lận trong giao dịch nhiều nhất.

Đứng về phía đơn vị cung cấp giải pháp, các đơn vị này phải áp dụng các công nghệ tiên tiến nhất để đảm bảo vẫn phục vụ được khách hàng một cách tốt nhất mà vẫn đảm bảo được an toàn thông tin.

Thứ ba, chính là khách hàng. Mặc dù không phải là người có được lợi nhuận nhưng vẫn phải tuân thủ tuyệt đối để đảm bảo được những quyền lợi cá nhân. Các tổ chức tài chính hoàn toàn có quyền từ chối phục vụ bạn nếu như bạn không chịu cung cấp thông tin để định danh khách hàng.

Khách hàng được lợi gì từ eKYC?

- Tiện lợi: eKYC là một bước tiến rất lớn để mang lại trải nghiệm khách hàng một cách trôi chảy nhất. Khi mà bạn chỉ cần ngồi nhà và làm mọi điều mình thích.

- Bảo mật: eKYC đòi hỏi nhiều công nghệ ẩn chưa bên trong mới có thể thực hiện được eKYC.

- Nhanh chóng: Nếu như trước đây, để mở một tài khoản và giao dịch, bạn phải mất ít nhất vài tiếng đồng hồ. Còn bây giờ, bạn chỉ cần mất 5 phút để có thể làm được việc đó.

5 công nghệ tiêu chuẩn có mặt trong eKYC

OCR – Truy xuất dữ liệu

OCR là công nghệ chuyển đổi các dữ liệu từ hình ảnh sang văn bản để dễ dàng đối chiếu khi có truy xuất. Công nghệ OCR sẽ quét hình CMND của bạn và nhận diện được các dãy số như số CMND, địa chỉ, quê quán, ngày tháng năm sinh….

Face Matching – Nhận diện khuôn mặt

Face Matching là công nghệ nhận diện khuôn mặt. Giúp quá trình chuyển đổi từ hình ảnh chân dung bạn cung cấp để xuất ra được những đặc điểm nhận dạng. Với ngân hàng và eKYC, bạn sẽ phải xác thực nhận dạng khuôn mặt bằng video call, tức là đưa cái mặt lên và xoay tròn (giống như bạn cài đặt Face ID trên iPhone vậy).

Liveness Detection – Phát hiện thực thể sống

Liveness Detection là công nghệ hỗ trợ cho Face Matching (nhận diện khuôn mặt), giúp cho quá trình nhận diện khuôn mặt được diễn ra một cách chân thật, sống động. Nếu bạn cố tình đưa ảnh của người khác, khuôn mặt in 3D lên trước ống kính camera. Nhằm qua mặt eKYC thì Liveness Detection sẽ nhanh chóng phát hiện ra đầu là người thật và đâu là người giả danh.

Fraud Detection – Phát hiện gian lận

Fraud Detection là công nghệ phát hiện các hoạt động gian lận, qua mặt hệ thống nhằm trục lợi. Công nghệ này diễn ra xuyên suốt quá trình từ giai đoạn eKYC cho đến hậu eKYC là thực hiện các giao dịch. Không chỉ ngân hàng mới áp dụng các công nghệ này mà các ứng dụng như Grab, Gojek đều có tích hợp công nghệ này bên trong nền tảng của mình.

E-Signature – Chữ ký điện tử

E- Signature là chữ ký điện tử. Thay vì bạn đến tận nơi, ký giấy trắng mực đen thì bây giờ bạn chỉ cần thực hiện ký lên màn hình cảm ứng hoặc mọi thao tác nào đó trên internet mang hàm ý rằng bạn đồng ý với điều khoản đó.

Ví dụ điển hình nhất là bạn tick vào: “Tôi đã đọc và đồng ý với…“

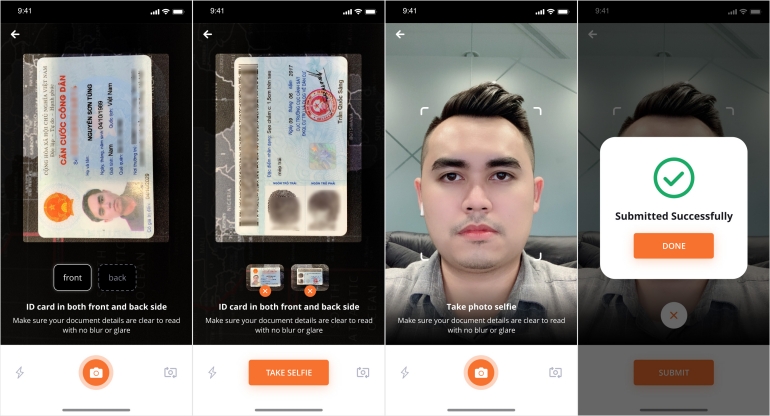

Quy trình triển khai một eKYC như thế nào?

Mình sẽ thử lấy ví dụ về một quá trình eKYC diễn ra khi bạn mở tài khoản ngân hàng online nhé.

Bước 1: Bạn sẽ tải ứng dụng ngân hàng trên CH Play và App Store về điện thoại di động.

Bước 2: Ứng dụng này sẽ yêu cầu bạn nhập các thông tin cá nhân vào.

Khi ứng dụng này được khởi động và yêu cầu mở tài khoản, ứng dụng sẽ thông báo rằng bạn có đồng ý với các điều khoản chính sách của ứng dụng không. Bạn tick vào đồng ý thì lúc này công nghệ E-Signature sẽ thực thi ghi nhận hành động.

Bước 3: Yêu cầu bạn chụp hình chứng minh nhân dân mặt trước sau gửi lên. Lúc này, công nghệ OCR sẽ thực hiện quét các ký tự trên CMND để đối chiếu với thông tin bạn nhập ở bước 2 có chính xác không.

Bên cạnh đó, OCR còn quét hình thẻ chân dung trên CMND luôn.

Bước 4: Ngân hàng tiến hành xác thực khuôn mặt bằng cách truy cập vào ứng dụng Camera trên máy ảnh, bạn đưa lên trước khuôn mặt để Camera có thể quét khuôn mặt của bạn.

Lúc này, công nghệ Liveness Detection sẽ khởi chạy để xem thử người trước màn hình là người thật hay giả. Sau đó, sẽ truy xuất khuôn mặt và đối chiếu với khuôn mặt mà OCR xử lý được.

Nếu tất cả các bước trên hoàn toàn không xảy ra vấn đề gì thì coi như bạn đã thực hiện eKYC thành công rồi đó.

Những ngân hàng đầu tiên áp dụng eKYC

Hiện nay nhiều ngân hàng đã áp dụng eKYC để thực hiện các giao dịch như mở tài khoản ngân hàng online trực tuyến. Điển hình như các ngân hàng sau: VPBank, Techcombank, Bản Việt Bank, Nam Á Bank, MB Bank, Sacombank, OCB, HD Bank…

Ngoài ra còn nhiều ngân hàng áp dụng eKYC ở nhiều dạng hình thái khác nhau không chỉ là mở tài khoản mà còn thực hiện các giao dịch khác nữa.

Mong là sau bài viết này, bạn sẽ hiểu được KYC và eKYC là gì? Nếu bạn có bất kỳ câu hỏi thắc mắc nào có thể để lại bình luận bên dưới nhé, bọn mình sẽ giải đáp nhanh chóng.